M&A後を見据えた戦略構築が成功の鍵

M&Aはそれ自体が目的なのではなく、自社が成長していくための手段だ。ゆえに、M&A戦略は中長期ビジョンと事業戦略に連動しているのが本来の姿である。

しかし、場当たり的な買収を行った結果、失敗するケースは残念ながら少なくない。例えば、条件の良い案件ではあるが、自社の事業との関連性がまったくない買収などである。

そうした失敗を防ぎ、企業価値の向上を目指すなら、最初にM&A戦略を構築し、ファイナンシャルアドバイザリー(交渉)を経てPMI(経営統合)というプロセスで進めることが肝要だ。つまり、M&Aの前工程、交渉、後工程の戦略設計までを含め、一貫したM&A戦略を設計することが重要なのである。

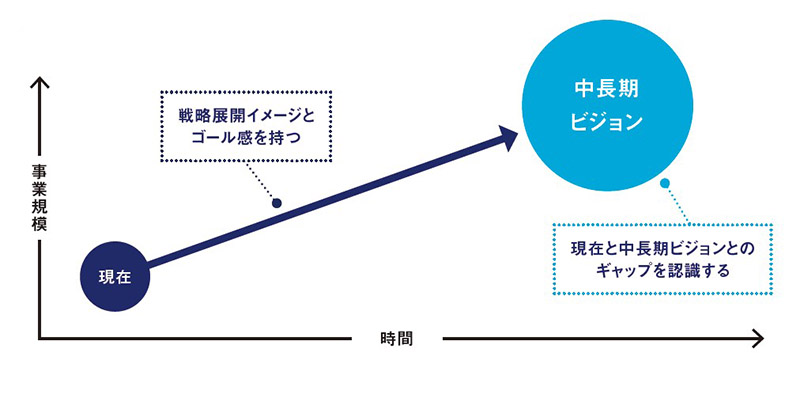

こうした戦略設計に有効なのが、【図表】のように可視化することである。縦軸に「事業規模」を、横軸に「時間」を置いて中長期ビジョンと現状の事業をマッピングすることにより、現状とビジョンのギャップが一目で分かる。ギャップを認識し、戦略展開イメージとゴール感を養っていくが、その際にはDXや組織戦略も含めて描いていただきたい。その上で、ギャップを埋めるために、自前で事業を創出するのか、M&Aを実施するか、他社とのアライアンスを活用するのかといったように、手段を検討するのである。

【図表】中長期ビジョンのイメージ例

出所 : タナベコンサルティング作成

上場企業の多くがM&Aを実施しており、特に最近は中長期ビジョンや中期経営計画にM&A戦略を盛り込んでいるところが増えている。例えば、「運転資金を除くCF(キャッシュフロー)の45%を成長投資に振り分ける」「戦略投資総額200億円の枠を設定」「200億円のM&A戦略投資枠の予算化」など、具体的な投資枠や実施方法を示しており、いかにM&Aを成長戦略の重要な選択肢と捉えているかが見て取れる。

上場企業に限らず、中堅・中小企業にもM&Aの活用が急速に広がっている。社歴の浅い企業であっても、IT企業などは成長スピードを求めてM&Aを積極的に活用するケースが多い。

イメージを明確化しM&Aターゲットを絞り込む

では、実際にM&A戦略を実行するには、どこをターゲットにすれば良いのか。ここではM&A戦略を「①スケールメリットの実現」「②事業セグメントの拡大」「③機能補完」「④エリア展開(クロスボーダーM&A)」の4つの類型に分けて考えていく。

①はロールアップ型。既存事業の同業を買収して規模拡大を図っていくものだ。②は既存市場の事業ドメインの多角化。顧客層や異なるサービスを提供する企業を買収し多角化を進めていく。③はバリューチェーンの川上、もしくは川下の補完と強化。自社に不足する機能をM&Aによって補っていく。④はクロスボーダー。M&Aによって国内、国外でエリアを開拓していく。

次に、M&A先となるターゲットをいかに選定するか。ターゲットを絞り込む際は「単一事業を中心に考えるか」「複数事業を中心に考えるか」によって考え方が違ってくる。

単一事業の場合は、コア技術(強み)を中心に据えた事業構造をM&Aでアップデートする発想が大事になる。それには、既存事業のコア技術を明確にし、コア技術を中心にビジネスモデルを検討していく必要がある。

例えば、モノからコト(サービスやノウハウ)への転換も含めてビジネスモデルを考え、展開すべき製品・サービスを検討する。その上で製品の強化や周辺領域を含めたサービスの拡充が可能な企業をリストアップする。さらに、製品・サービスを投入する市場の開拓についても、M&Aによるエリア戦略(国内・海外)を検討していただきたい。

一方、複数事業がある場合は、事業ドメインごとにバリューチェーンを見直すと、ターゲットを絞り込みやすくなる。各バリューチェーンにおいて不足する機能を補完する形でM&Aを実施する。

この時に大事なのは、自社で展開するのか、M&Aを活用するのか、他社とのアライアンスで補うのかを検討することだ。どの手法が効率的なのか、収益力が上がるのはどの方法かなど、あらゆる可能性を整理しながら判断していただきたい。

自社に必要なM&A戦略が明らかになったら、M&Aを実施する。しかし、いかにM&A戦略をつくり込んでも、買収先となる企業を見つけられなければ意味がない。M&A支援や経営コンサルティングの現場で「M&Aの情報が入ってこない」といった声を聞くが、買収先の情報を集める1つの方法として「仕掛け型・提案型M&A」が挙げられる。

具体的なプロセスとして、中長期ビジョンや事業戦略に沿って買収したい事業内容やエリア、売上規模の企業を集めたロングリストを作成した後、より詳細な企業情報や自社の投資基準と照らし合わせながらショートリストにしていく。その上で縦軸に「戦略上の重要性」を、横軸に「M&Aの実現可能性」を置くマトリクスを作成し、リスト企業を配置しながら選定していくのである。

こうしたターゲットM&Aでは、リストやマトリクス・アプローチを使って継続的にモニタリングすることが非常に重要になる。リスト企業を定点観測でモニタリングをしていきながら接触の機会を狙う。

M&A情報が集まる企業の共通点

世の中にはM&A案件がどんどん集まってくる企業が存在する。共通するのは次の3つの特徴である。

1つ目はM&Aの実績があること。業界内のブランディング、ソーシング強化、売主視点がポイントであり、特に連続してM&Aを実施する企業はプレイヤー(M&A仲介企業やコンサルティング会社、金融機関など)の間で認知度が高いため情報が集まる。

2つ目はM&Aの案件検討の「型」が定まっていること。M&Aはタイミングが重要であり、決断できる企業に情報が集まってくる。ある程度の投資基準や意思決定の型を持っている企業が有利である。

3つ目は案件の選定基準が明確であること。例えば、戦略マップを使った事業領域の絞り込みや、セグメントごとのバリューチェーンで不足する部分や補完すべき機能を明確化していることだ。さらに、明確化した情報を開示することで情報が集まりやすくなるほか、M&A専門チームの設置や定期的なミーティングの実施など迅速に判断できる仕組みをつくっておくと、業界内での評価やブランド力の向上につながり、大幅な情報量アップが見込める。

繰り返しになるが、M&Aは目的ではなく事業戦略を実現するための手段だ。まずはM&Aで実現したいこと(解決したい課題)は何かを決めておく必要がある。それには、中長期ビジョンの実現に向けて事業戦略を進める上で足りない部分(事業や機能)を明確にすること。その不足を補完する1つの選択肢がM&Aという位置付けである。ビジョンから戦略まで軸が1本通っているか、今一度見直していただきたい。

金融機関や会計事務所とパートナーシップを築き、後継者を育成する企画や取引先企業が抱える経営課題とコンサルティングソリューションをマッチングするアライアンス事業を推進。M&A部門の事業化、仕組みづくり、商品開発、実績づくりを行い、大手企業のバイサイド支援から中小・個人企業のセルサイド支援まで幅広い実績を持つ。