グローバル戦略フォーラム2023リポート 大和総研、グローウィン・パートナーズ、カーツメディアワークス

グローバル戦略の知見を持つスペシャリストによる「海外戦略を攻めの姿勢で推進する」企業事例や手法の紹介、そしてタナベコンサルティングによる講演をリアルタイムで配信した。

※登壇者の所属・役職などは開催当時のものです。

大和総研:日本および世界経済の展望

経済調査部 日本経済調査課長

シニアエコノミスト

神田 慶司氏

2004年一橋大学経済学部卒業後、大和総研入社。内閣府出向などを経て、2019年より経済調査部日本経済調査課長。専門は日本経済、財政・社会保障で、著書は『この1冊でわかる世界経済の新常識2023』(日経BP社、共著)など。2023年3月まで参議院企画調整室客員調査員を務める。

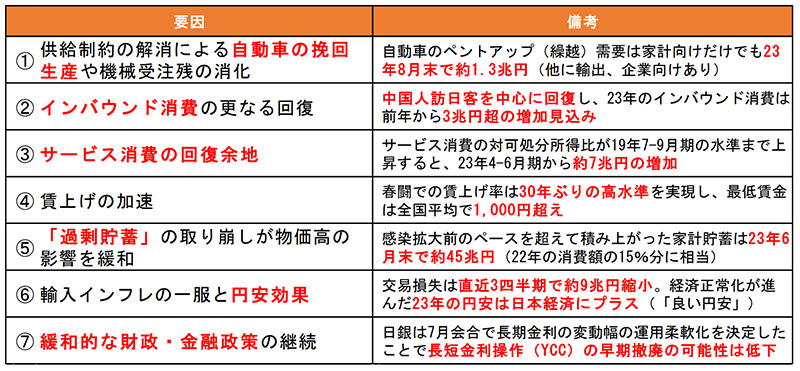

日本経済のメインシナリオ

2022年度の日本経済は欧米に比べて経済活動の正常化が遅れていたが、現在は急速に進んでいる。大和総研の直近の見通し(9月8日時点)では、2023年度の日本経済は底堅い内需を背景に2%程度のプラス成長を見込んでいる。2023年度は好材料が多いことが理由の1つである。(【図表1】)

【図表1】日本経済の7つの好材料(2023年度)

出所:大和総研講演資料

直近3カ月で特に変化のあった項目として、①4~6月期に自動車の挽回生産が本格化、②中国政府が団体旅行を解禁したが処理水問題で不透明感が強まる、③円安が進行、の3つが挙げられる。

これらを踏まえた上で、2024年度の日本経済のポイントは次の4つである。

(1) 国内では経済正常化の一巡で景気の押し上げ要因が大きく減少

(2) 欧米ではインフレ鈍化で利下げ局面へ、シリコンサイクルは回復局面に入る可能性

(3) 2023年度に続き米銀行の貸出態度の厳格化による米国景気の大幅な悪化、ウクライナ情勢の緊迫化、中国の過剰債務問題の顕在化、米中対立の激化などへの警戒が必要

(4) 日本銀行は早ければ2024年度前半にもYCC(長短金利操作、イールドカーブ・コントロール)を撤廃。日米の金融政策の方向性が転換すれば円高ドル安へ

2024年度の日本経済は好材料に乏しく、金融政策の早期正常化や円高のリスクがくすぶる。景気回復の継続は期待できるものの、実質GDP成長率は+1%弱と、前年度から大幅に低下する見込みである。

持続性高まるインフレと金融政策の展望

CPI(消費者物価指数)は2023年8月で前年比+3%超と高水準にあるが、メインシナリオでは食料やエネルギーを中心に価格上昇が落ち着くことなどもあってインフレ率は低下していく見込みである。2024年度の終盤で1%台半ばとみているが、上振れリスクは小さくない。

企業の価格設定行動は積極化しており、財だけでなくサービスなど幅広い品目でも値上げが行われている。また企業の物価見通しと密接な関係にある、価格改定頻度の低い「粘着価格」品目の価格上昇率は約30年ぶりの高水準にある。

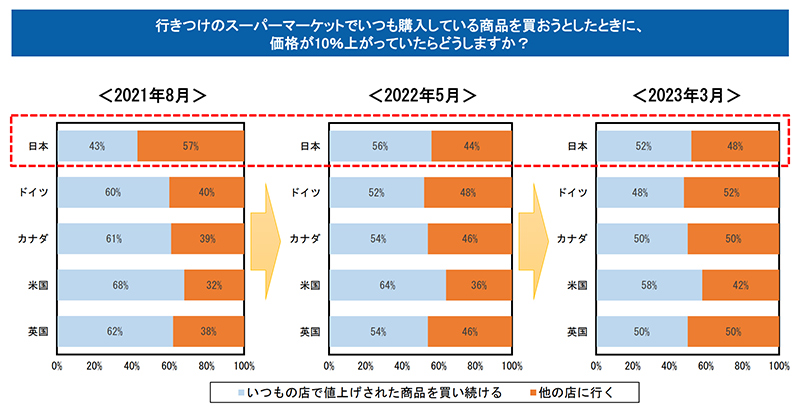

家計の行動も変化している。東京大学大学院経済学研究科の渡辺努教授の研究室が毎年実施している国際的なアンケート調査を見ると、行きつけのスーパーで値上げされたときに「他の店に行く」と回答した日本の割合は、2021年まで他国のそれを明確に上回っていた。それが2022年や2023年の調査では、他国と同程度まで低下している(【図表2】)。他の店に行っても安く買うことが難しくなり、値上げを受け入れざるを得ない状況になったためだ。企業から見れば、値上げを行いやすく、人手の確保のための賃上げも行いやすくなったと言える。

【図表2】渡辺努「5か国の家計を対象としたインフレ予想調査」の結果

出所:大和総研講演資料

企業や家計の行動が変化した背景には、次の5つが挙げられる。

(1) 約40年ぶりの高インフレ(「適合的期待形成」を背景に家計・企業の行動が変化)

(2) 資産バブル期に迫る労働需給のひっ迫

(3) コロナ禍からの経済正常化(労働需要の回復)

(4) 家計の過剰貯蓄(物価高に対する耐久力の高まり)

(5) 政府による価格転嫁促進策(大企業名を公表など)

コロナ禍やロシアによるウクライナ侵攻などに起因する供給ショック、国内の労働需給のひっ迫などにより、需要と供給の両面で物価上昇圧力が高まっている。だが同調査によると、日本の家計は向こう1年で「賃金は増加する」との回答が2023年3月時点でも少なかった。2024年の春闘で前年並みの高い賃上げ率を実現できるかどうかが注目される。

グローバルリスクの点検

グローバル経済の主なリスク要因として、次の5つが挙げられる。

(1) 米国の深刻な景気後退入り(米銀行の貸出態度の厳格化による景気の大幅悪化)

(2) ウクライナ情勢の緊迫化(欧州を中心とした景気の悪化、資源価格の高騰)

(3) 中国の不動産市場が大幅調整、同国の過剰債務問題の顕在化

(4) 米中対立の激化(経済安保リスクの発現など)

(5) 一部の新興国で債務不履行が発生

これらの状況を踏まえながら、5年、10年という中長期的な視点で経済環境を見通し、持続的なグローバル経営に取り組んでいただきたい。

グローウィン・パートナーズ:グローバル戦略におけるM&Aの活用

フィナンシャル・アドバイザリー事業部

海外FA部 部長

田内 恒治氏

JETRO(現日本貿易振興機構)、Hotta Liesenberg Saito LLP東京事務所(現HLSグローバル)を経て、三菱UFJリサーチ&コンサルティングに入社し、日本企業の海外戦略コンサルティングと同社のホーチミン事務所長を兼任。アジア・欧米の幅広いネットワークと知見を活用した海外戦略立案、パートナー探索からクロスボーダーM&A、戦略的資本提携の実施に至る一気通貫のアドバイスを実施。2021年グローウィン・パートナーズ入社、現職。クロスボーダーM&A、海外戦略立案コンサルティングに携わる。

海外事業を取り巻く環境の変化

現在、世界経済は「VUCA※の時代」と言われている。先行きが不透明で将来予測の困難な時代において、企業は経済活動を続けなければならない。

※Volatility(変動性)、Uncertainty(不確実性)、Complexity(複雑性)、Ambiguity(曖昧性)の頭文字。不確実性が高く、将来予測が困難な状況を示す造語

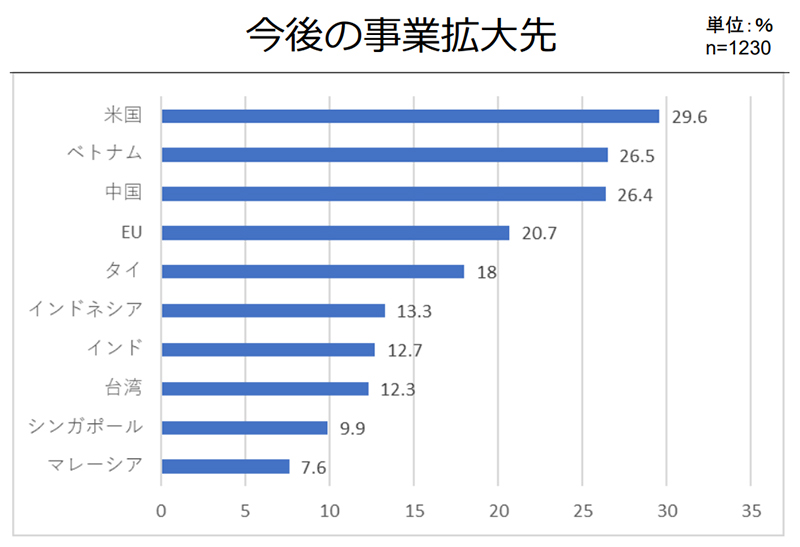

特に、コロナ禍で停滞した海外事業の拡大を今後どう進めていくかは、日本企業の共通課題と言える。JETRO(日本貿易振興機構)の「2022年度 日本企業の海外事業展開に関するアンケート調査」(2023年2月)によると、日本企業の海外進出に対するマインド(2022年度)について、海外での事業拡大意欲は過去最低水準である(【図表1】)。同調査によると、今後の事業拡大先について米国が29.6%と最も高かったが、以降はアジア圏の国が候補先として連なっており、総じてアジア圏への事業拡大意欲が高い。

【図表1】日本企業の海外進出に対するマインド(2022年度)

出所:グローウィン・パートナーズ講演資料

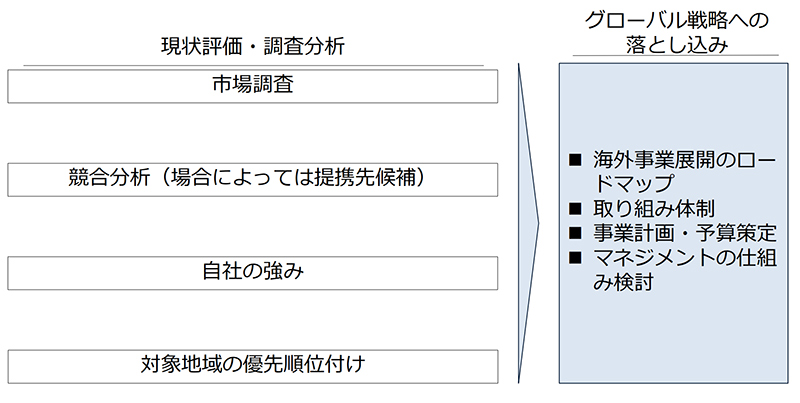

日本企業のグローバル戦略

日本企業がグローバル戦略を進める場合、行き当たりばったりの海外展開になってはならない。まずは市場調査を行い、競合分析を進めた上で自社の強みを見つけ、事業を展開する対象地域の優先順位付けを行う。そして、その内容をグローバル戦略に落とし込む。(【図表2】)

【図表2】グローバル戦略の策定プロセス

出所:グローウィン・パートナーズ講演資料

グローバル戦略の策定プロセスを踏まえ、次のステップである海外進出に取り組むに当たり、主な手法とその課題は次の4つである。それぞれの進出方法には課題があり、それらを解決しながら取り組みを進めなければならない。

(1) 独資

① 顧客の方針が変わり、売り上げが思うように上がらない

② 現地任せにした結果、本社で実態が把握できなくなった

(2) 合弁

① 合弁先との交渉がうまくいかない

② 現地のパートナーを新たに見つけたい

(3) クロスボーダーM&A

① 売り上げ拡大のためクロスボーダーM&Aを検討するが相手企業が見つからない

② 国内でM&A後、買収先の海外子会社が管理できない

(4) 提携

① 現地事業をよりローカル化させ顧客基盤を拡大したい

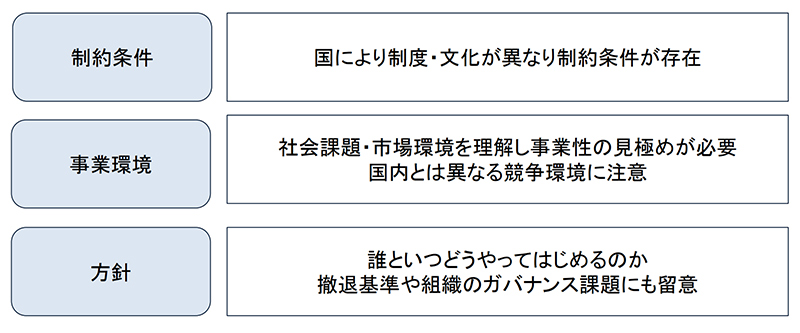

また、文化・経済環境の異なる海外での事業展開は国内とは異なる課題を抱え、海外進出に失敗する企業も多い。海外独自の制約条件や事業環境を踏まえた上で前述の手法を検討する必要がある。【図表3】

【図表3】海外事業展開で注意すべきポイント

出所:グローウィン・パートナーズ講演資料

クロスボーダーM&Aによる海外展開のメリット

海外事業の展開、拡大の手段としてクロスボーダーM&Aを検討する企業は年々増えている。主な理由は次の4つだ。

(1) 成長市場へのアクセス

新興国市場の複雑な現地商流などのアクセスルート確保

(2) 売上創出への時間短縮

短期間の事業立ち上げ

(3) 投資額が明確

計画通り進まない独資より投資額が明瞭

(4) 撤退時のオプション

早期に撤退が可能

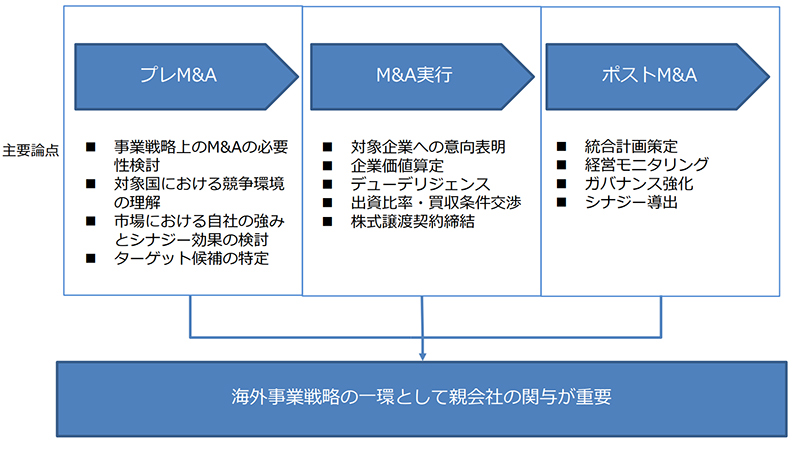

クロスボーダーM&Aは、①プレM&A、②M&A実行、③ポストM&Aの順で進めていく。最も重要なのは、海外事業戦略の一環として親会社が関与することである(【図表4】)。M&Aが目的ではなく、海外事業戦略の手段の1つであることにも留意いただきたい。

【図表4】クロスボーダーM&Aのプロセス

出所:グローウィン・パートナーズ講演資料

クロスボーダーM&Aの実現に向けたポイントをまとめると、①案件ありきではなく明確な方針を持つ、②買収後のモニタリング、③本社のコミットメント、④文化・言語の壁を超えたコミュニケーション、この4つだ。

また海外進出の手段としてM&Aではなく、100%買収を行わず、あえて先方の資本を残す「アライアンス戦略」により海外事業拡大を目指すという選択肢もある。海外特有の経営課題に向き合いながら、自社のプレゼンスを高める真のグローバル戦略に取り組んでいただきたい。