【第3回の趣旨】

『成長M&A』実践研究会では、独自のM&Aモデルを確立している企業からM&Aノウハウと業種の特徴を取り入れた事例を学ぶ場を提供する。第3回は「クロスボーダーM&A」をテーマに、ゲスト2社(Sanzo management、グローバル・パートナーズ・コンサルティング)を迎え、クロスボーダーM&Aを積極的に推進する企業の戦略・推進体制について講演いただいた。

開催日時:2023年6月21日(東京開催)

はじめに

2018年創業のSanzo Managementは、米国・ニューヨークに本拠地を構えるクロスボーダーM&Aに特化したM&Aアドバイザリー企業である。「日本企業の海外進出をM&Aを通じて支援する」を理念にJay Nonami氏が立ち上げた。Nonami氏は、野村證券ニューヨーク支店から、プライベートバンクのジュリアス・ベアにて日本株ファンドマネジャーを担当し、R Squared Capital Managementではグローバル株式投資のCIO(投資最高責任者)を務めた経験を持つ。同社のメンバーも、金融業界歴が20年以上のプロフェッショナルで構成されている。

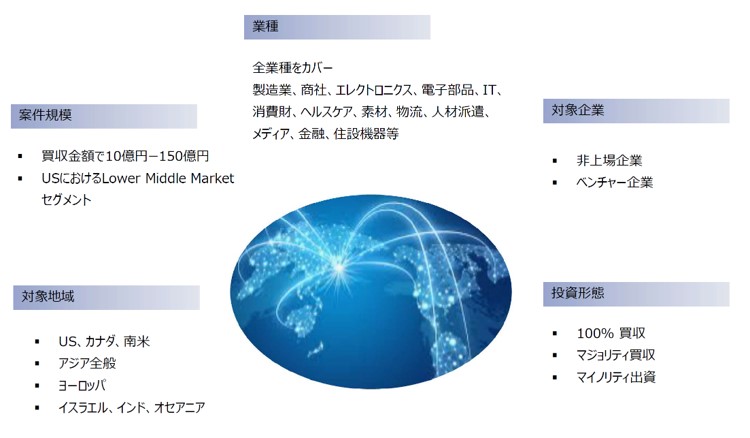

M&Aマーケットのセグメントでは、「Lower Middleマーケット(日本円で買取金額が10億~150億円)」に属し、米国を中心にカナダや南米、アジア、ヨーロッパなどのグローバルネットワークを持ち、多様な案件情報を取り扱っている。

Sanzo Managementの事業概要

「Teaser」の検討とNDAの提出は迅速に対応

「Teaser」とは案件概要をまとめたノンネーム資料であり、買い手企業が最初に得る情報だ。Teaserで売り手企業を深く理解をすることは不可能で、時間をかけて検討するものではなく、5分程度で概要を把握して次に進めるかどうかを判断する。

詳細資料の入手には、秘密保持契約(NDA:Non-Disclosure Agreement)を締結する必要がある。会社売却の情報は非上場企業であっても最高機密情報となるため、NDAを提出して入手する詳細情報の秘密を約束しなければならない。英文での契約書となるが、ここで留意いただきたいのは、①日本語訳を求める、②NDA提出に1カ月以上要する、③冠詞や英語表現などの細かすぎる修正、などを行ってはならないことだ。良い案件情報ほど米国国内の買い手企業も検討を早く進めている。遠方である日本企業こそ、TeaserからNDA提出までは迅速に対応する必要がある。

IOIの提出

クロスボーダーM&Aは、トップ面談に進む前の段階でIOI(Indication of Interest)の提出を求められる場合が多い。IOIとは初期的関心を示す手紙のようなもので法的拘束力はない。日本国内の案件ではあまりないが、売り手企業側としては、質問回答やマネジメントミーティングといった時間・コストのかかるプロセスを真剣に検討する買い手企業とM&Aを進めたいため、提出を求められることが少なくない。

IOIに含める内容

1.Profile(会社概要)

2.Price(買収価格)

3.Finance(資金調達方法)

4.Structure(買収比率)

5.Synergy(買収理由)

6.Management(経営体制)

DD会計士・弁護士は現地の日本語が使える事務所を推奨

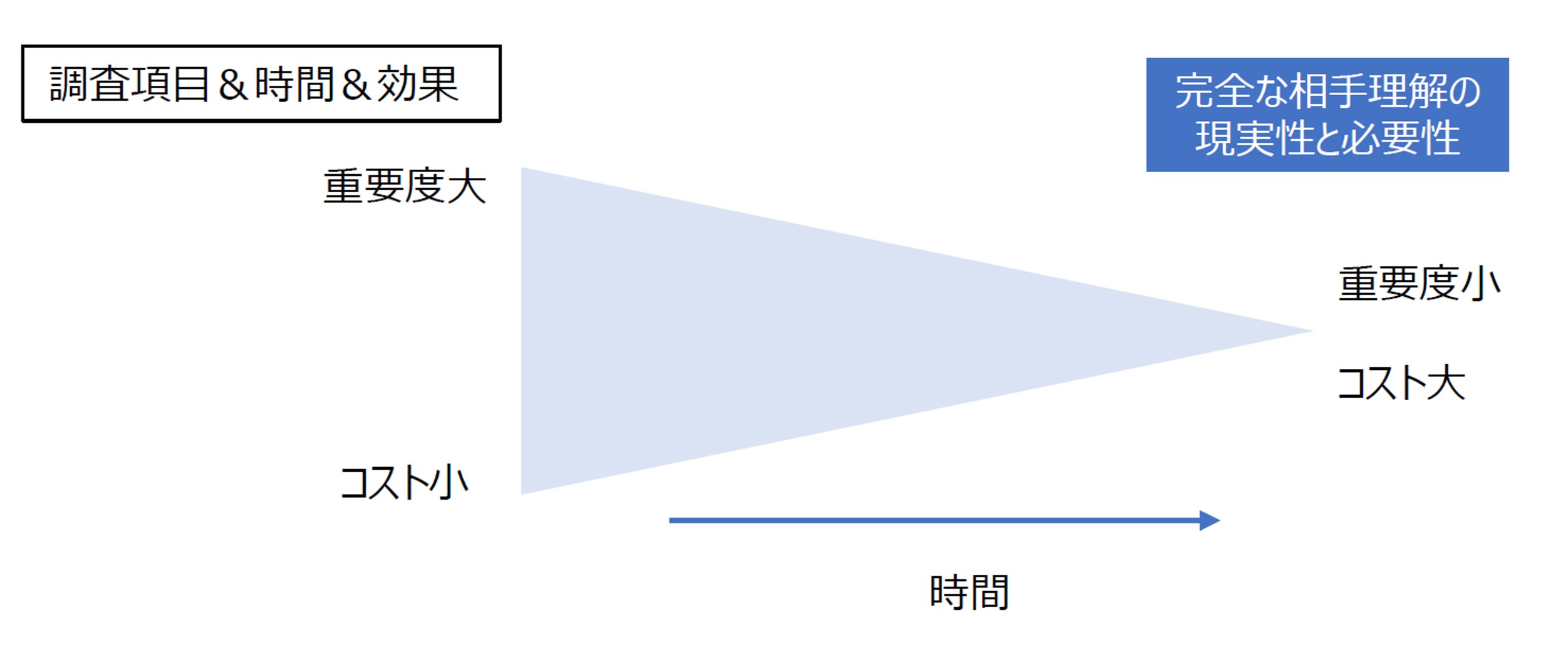

海外デューデリジェンス(DD)の成否は担当事務所選びが最も重要である。重要な点は、①現地の法律・ビジネス慣習を理解していること、②日本語で説明ができること、この2つだ。

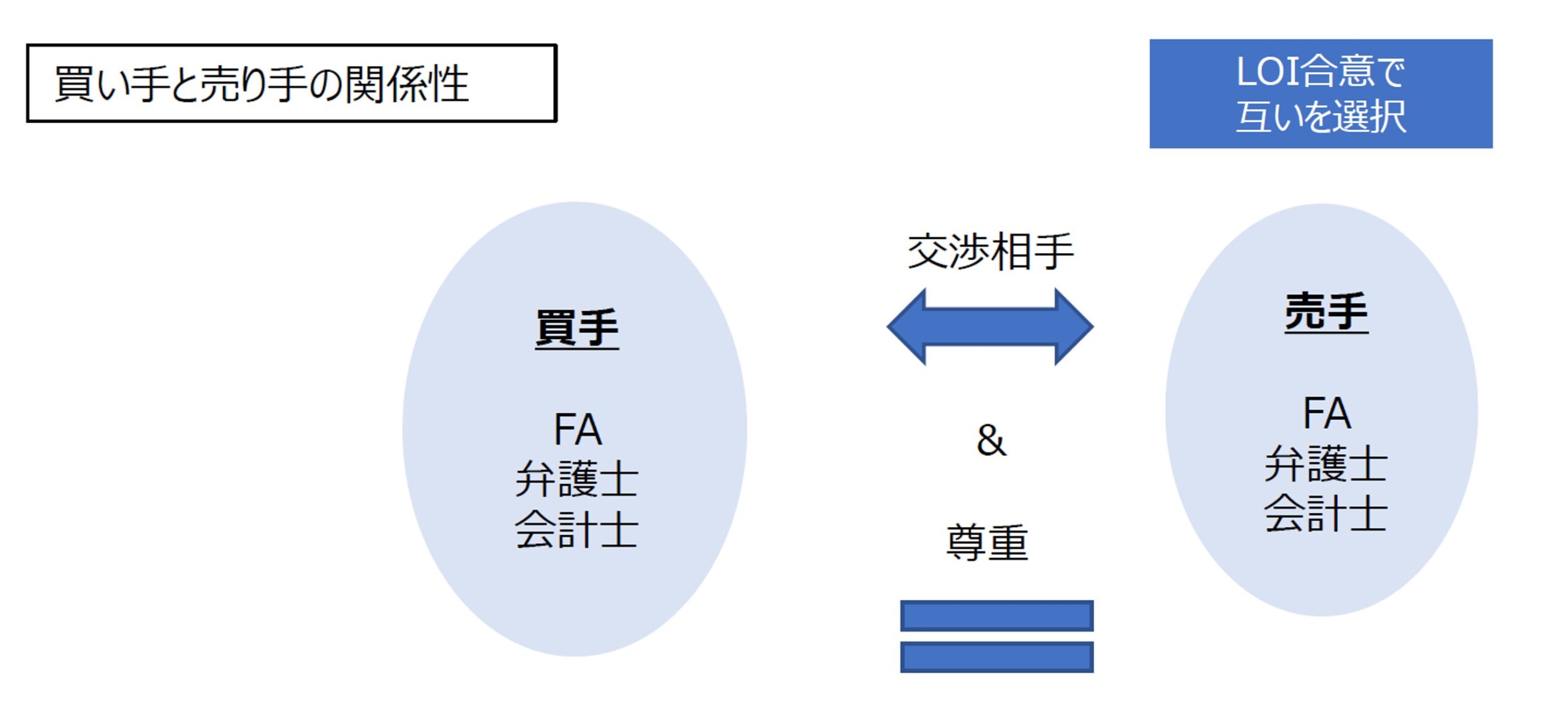

「海外事務所と連携しているから問題ない」と、日本の事務所で進めるケースがあるが、実際には日本と海外の連携が上手くいかず伝言ゲームになる、または、当事者意識が薄れるなどの要因により、時間とコストが大幅にかかってしまうケースが少なくない。そのため、日本語が使える現地の会計士・弁護士事務所をお勧めする。