【第6回の趣旨】

企業価値を高める戦略CFO研究会第6回テーマは「企業価値を高めるCFO思考・CFO機能」。企業価値を向上させるためには、CFOの思考と担う役割が重要である。従来の金庫番的な役割ではなく、ビジネスパートナーとしてのCFOが持つべき思考と知識は何か。それをもってどのような成長戦略を描き、企業価値を向上させていくのか。具体的な事例を通じて学びを深めた。

開催日時:2024年12月12日(東京開催)

はじめに

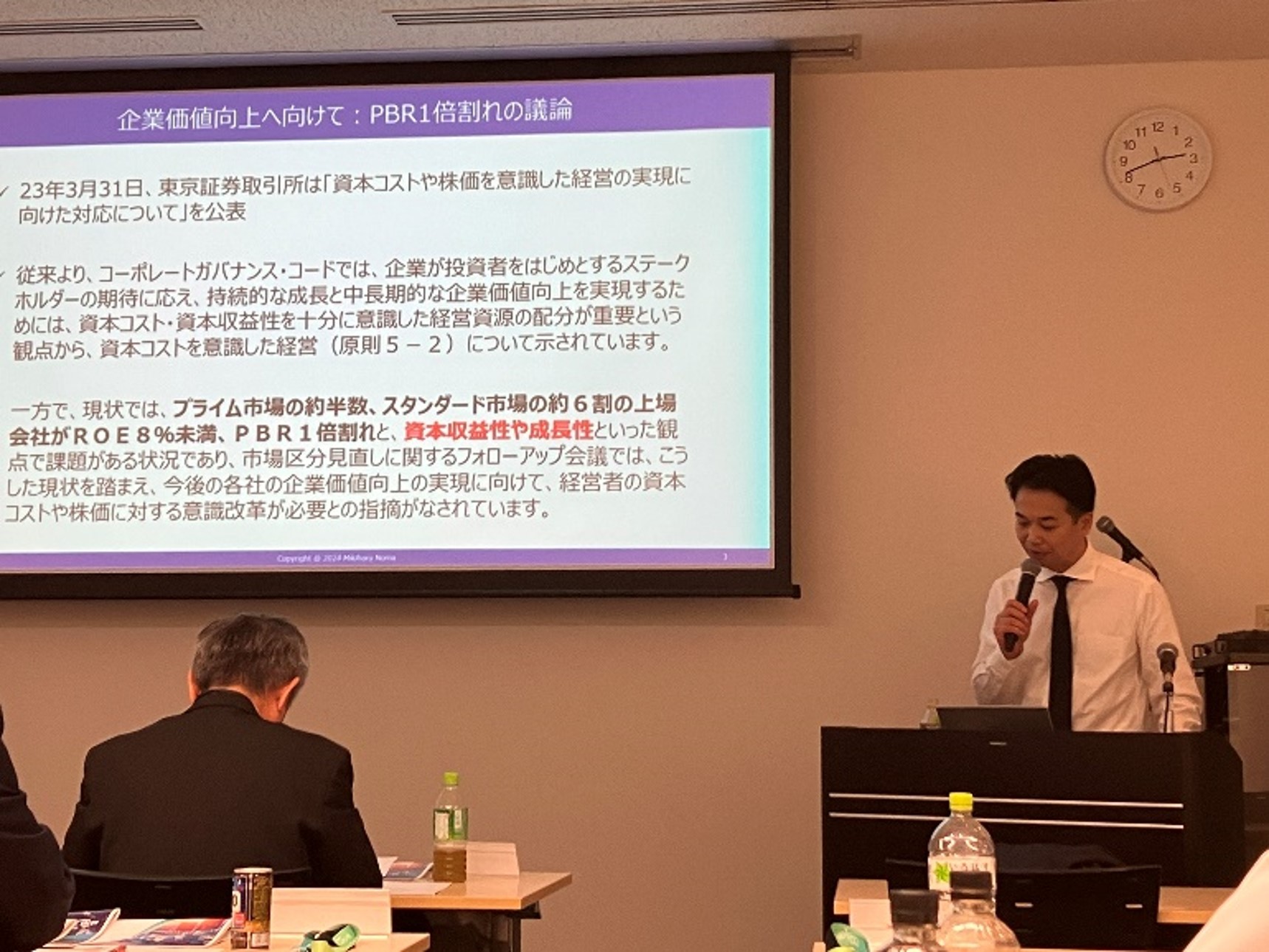

日本企業は資本収益性や成長性が低いことが問題視されており、実際、東証プライム市場に上場する企業の約半数、スタンダード市場上場企業の約6割がROE(資本生産性)8%未満、PBR1倍割れと課題がある状況である。こうした課題に対し、日本企業はどのような取り組みを進めていくべきか。東京証券取引所が2023年に公表した「資本コストや株価を意識した経営の実現に向けた対応について」では、経営者の資本コストや株価に対する意識改革が必要だと指摘されている。

今回の講演では、企業価値向上の実現において重要な2つのROIC経営(資本コスト経営・キャッシュフロー経営)について、一橋大学大学院経営管理研究科の野間教授に解説していただいた。

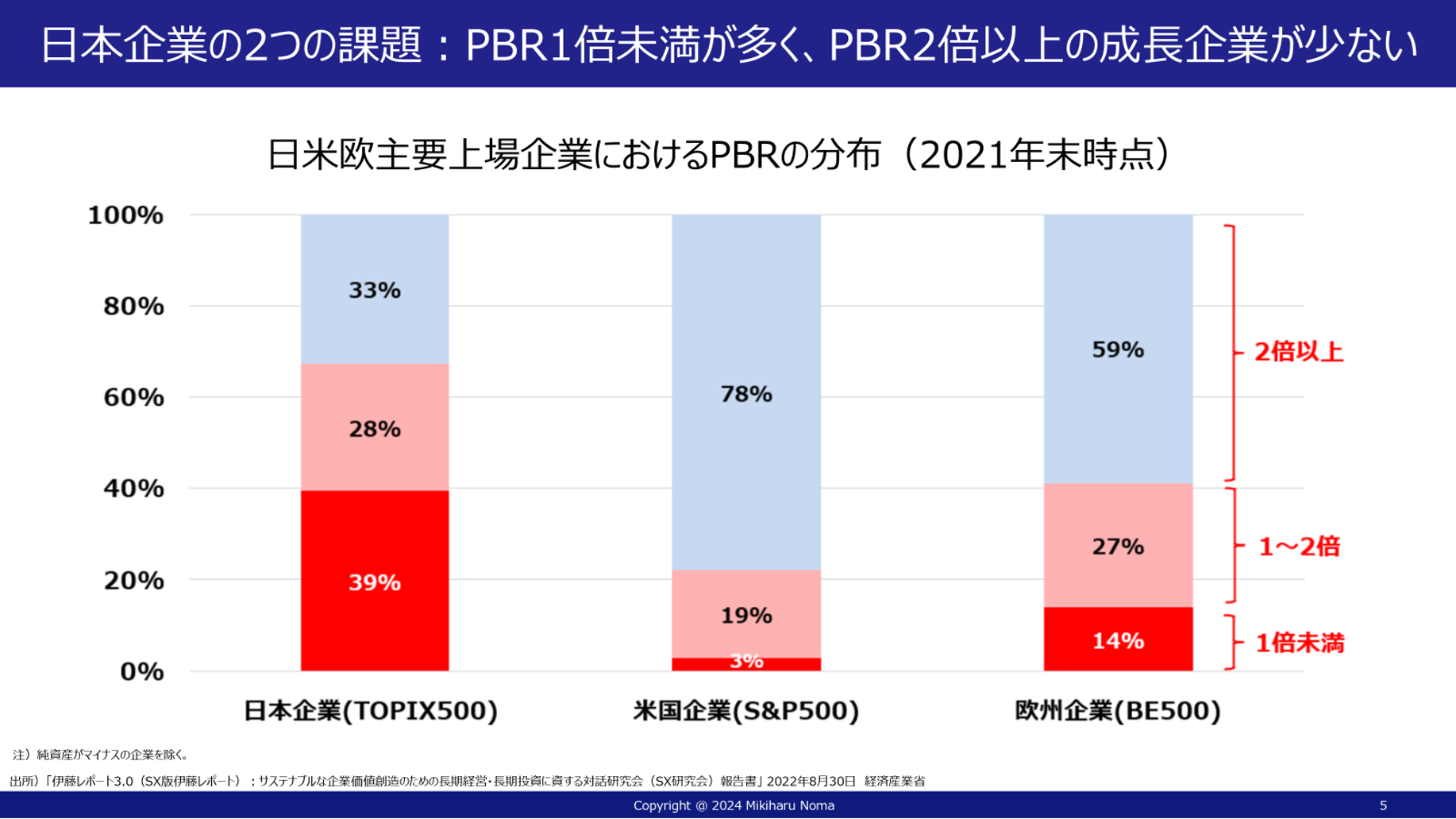

日米欧主要上場企業におけるPBRの分布(講演資料)

PBRの観点から見た、企業価値向上へ向けた日本企業の課題

欧米の主要上場企業と比較し、日本はPBR1倍未満の企業が多く、PBR2倍以上の成長企業が少ない現状がある。PBRの向上には、資本生産性と投資家のバリュエーションの2つが影響する。低PBR企業では売上高利益率(マージン)の低さがROEを低下させる大きな要因であり、高PBR企業ではレバレッジの低さが大きく影響する。

また、東京証券取引所が発表した「資本コストや株価を意識した経営の実現に向けた対応について」では、バランスシートをベースとする資本コストや資本収益性を意識した経営の実践について言及されており、キャッシュフローに対する意識向上を促していないことや、株主還元の有効性について部分的にしか評価していないことなど課題も示されている。

企業価値向上について講演頂いた

ワーキングキャピタル・マネジメント

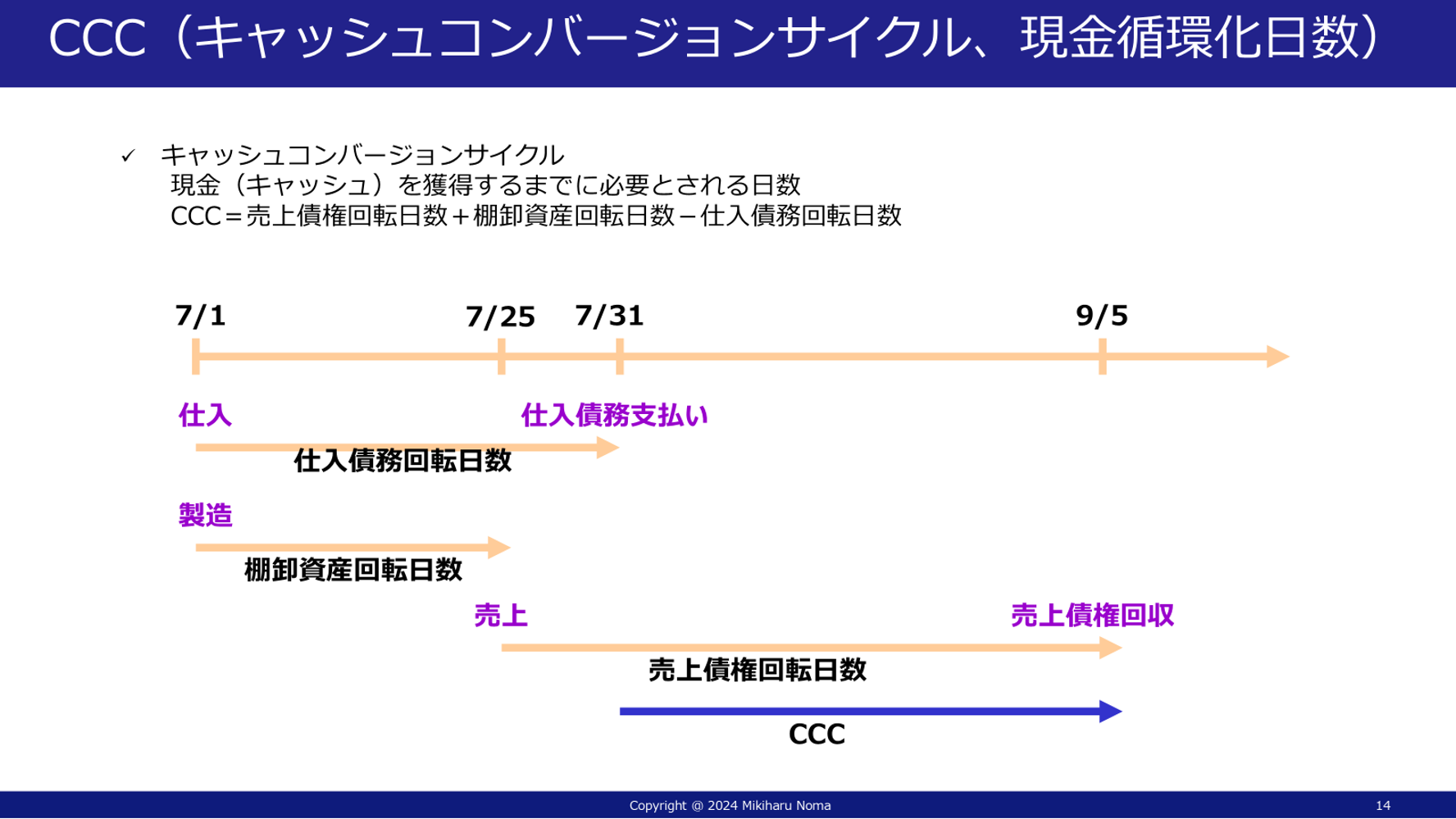

企業価値向上においてキャッシュフローは非常に重要であり、企業の日常的な運営に必要な運転資金を効率的に管理することが求められる。この管理プロセスをワーキングキャピタル・マネジメントと言い、これを評価するための指標として売上債権回転日数棚卸資産回転日数、CCC(キャッシュコンバージョンサイクル/現金循環化日数)などがある。

このような指標を用いて自社のキャッシュフローを適切に評価し、企業価値を向上するために望ましい形へ改善を図ることが重要である。すなわち、運転資本の圧縮などによってキャッシュフローを創出し、それを成長事業やM&A投資に充てることにより、規模の拡大という成長モデルを構築することが求められる。

CCC(講演資料より)

ROICの目的:資本コスト経営とキャッシュフロー経営

ROICは、企業が投下した資本に対してどれだけの利益を上げているかを示す指標であり、資本コスト経営とキャッシュフロー経営の両方において重要な役割を果たす。中期経営計画においてROICを重視する企業は、2022年2.8%、2023年17.6%、2024年22.8%と上昇傾向にあり、ROICや資本コストに対する意識の向上が見られる。しかし一方で、資本コストの高効率化や株価の向上が、KPIとして経営に落とし込めていない企業も多い。

資本コスト経営においては、資本コスト(WACC)を上回るROICを目指し、キャッシュフロー経営においては、投下資本を圧縮することでキャッシュフローを創出し、成長の高い事業に投資していくことが重要である。