【第6回の趣旨】

成長M&A実践研究会は、独自のM&Aモデルを確立している企業から、M&Aノウハウと業種の特徴を取り入れた事例を学ぶ場を提供している。第6回は「事業承継M&A・資本施策・EXIT」をテーマに、ゲスト2社(MSC、MCPキャピタル)を迎え、EXIT手法のポイントや事業承継M&Aの実例について講演いただいた。

開催日時:2023年12月7日(大阪開催)

代表取締役社長 松波 克弥 氏

はじめに

MSC代表取締役社長の松波克弥氏は、大学在学中の21歳のころ、「人のモチベーションを上げられる存在になりたい」と志し、ある化粧品会社の会長から資本出資を受けて、 2006年に人材派遣事業を始めた。これが現在のMSCの起源である。

その後、2008年7月、松波氏が23歳の時にエタニティ株式会社を設立し、人材派遣業および採用コンサルティング業として独立。2012年にMSCを設立し、2023年12月現在までにMSCグループ全体で18社(うち自身で代表取締役として経営している会社は7社)をM&Aでグループインした。

各事業にはあえて一貫性を持たせず、事業内容、業績、資金調達の余力など、独自の判断指標で他業種を買収。今後は優秀な経営者を育成し、経営を任せることによって、さらなるグループの拡大を目指している。

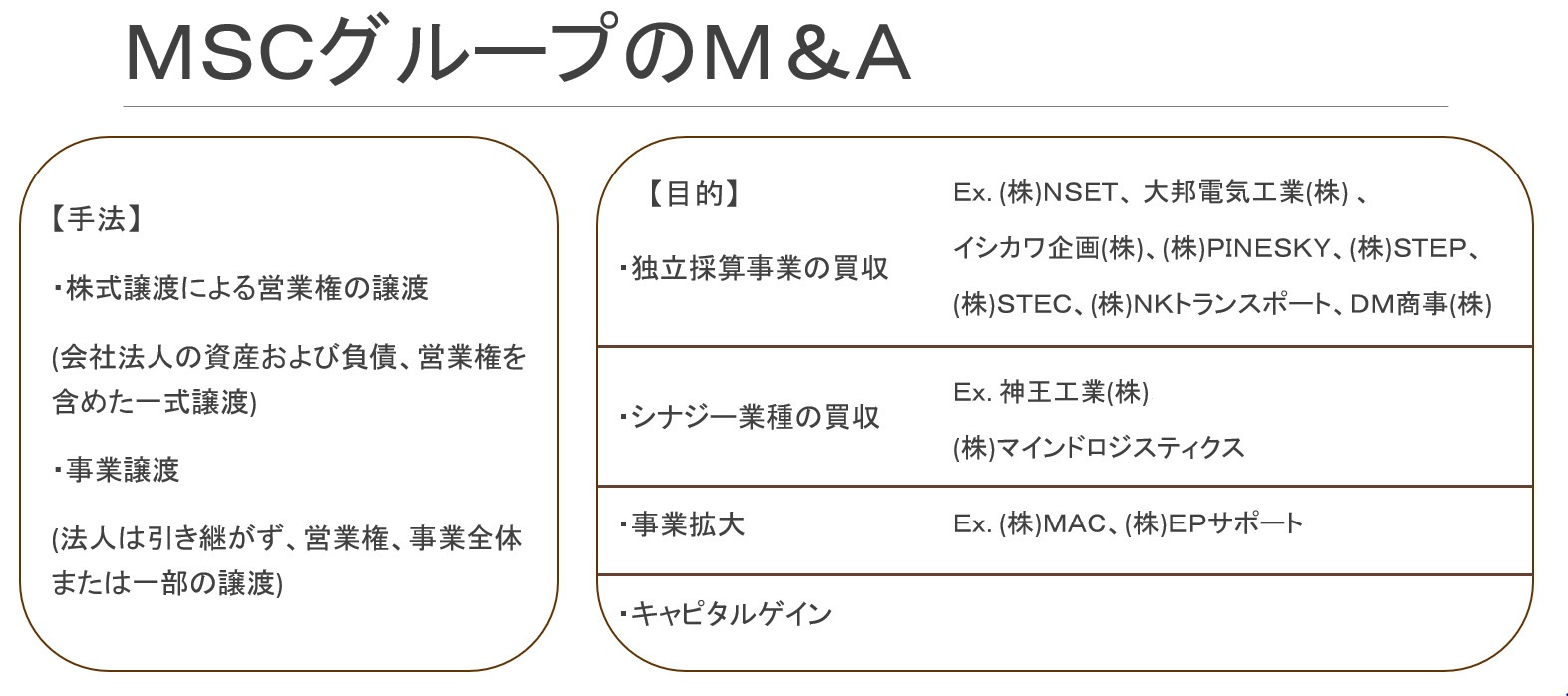

まなびのポイント 1:M&A買収事例からみる手法

MSCグループが行うM&Aは、資金支援が不要で独立可能な会社の買収である。視野を広く持つため、買収する会社の業種は決めないという。その結果、まったく畑違いの事業が多数あるため、ある業界全体が不況に陥っても他事業でカバーでき、経営リスクを軽減することができる。

M&A案件の売却額は、直近決算の株主資本の金額プラスのれん代(直近1~3年間の当期純利益を平均した金額×1~5年程度)。大きな金額に見えるが、実質必要なキャッシュはその限りではない。売り値を見て買収を断念するのではなく、決算書をかみ砕いて分析し、実質いくらの資金で株式を買い取れるかを見るという。

研究会参加者は、MSCグループが実際に買収した2社の決算書を見ながら、具体的な手法について学んだ。

MSCグループが現在までに買収した企業。業種に偏りがなく、事業間シナジーも低いことが分かる

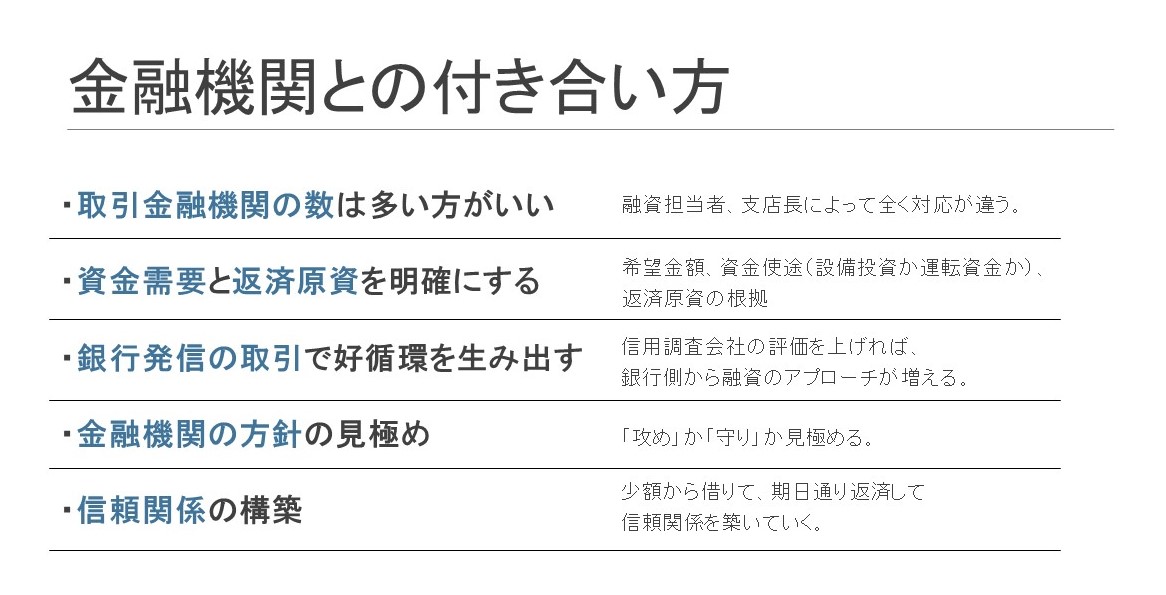

まなびのポイント 2:金融機関からの資金調達

取引金融機関は多いほうが良い。金融機関が1行取引の会社は、金利が高いことが多いからだ。加えて各金融機関、支店長、融資担当者によって融資に対する方針もまったく異なる。

松波氏の事業スタイルは金融機関からの資金調達は積極的に受け、それを原資に事業を拡大させていくやり方である。そのため金融機関が重視する点を見極め、資金使途・返済原資・担保保証・リスクリターンなど、金融機関の融資条件をどのように満たすかを把握している。また、信用保証会社からの自社の評価など、資金調達に有利になるポイントを見極め、好条件での資金調達を実現している。

研究会参加者は、金融機関との付き合い方について、具体例を踏まえながら学んだ。

まなびのポイント 3:MSCグループの考える事業承継

昨今、後継者不足により、黒字企業でも廃業やむなしといった時代になっているが、MSCは、起業したい若年層、バイタリティーがあってモチベーションの高い経営者志望の人材こそが、日本の後継者不足問題の救世主であると考えている。

そのため同社は、優秀な経営者の卵(今から起業を考えている人)へ向けた、M&Aによって起業をサポートする新たなビジネスモデルを構築。これを「マッチング型M&A」と呼び、「チャンスを得られず大成できなかった才能」と「後継者がおらず、閉業せざるを得なかった価値ある企業」を結び付けようと取り組んでいる。

松波氏の求める会社の理想像は、会社の利益以上に「モチベーションの高い、若い経営者に囲まれて仕事ができる環境」である。