大手から中堅企業、中小企業に至るまで、全ての企業には「存続」「売却」「廃業」「倒産」のいずれかを決断しなければならない時が必ずくる。

タナベコンサルティングでは、「会社は倒産させてはならない」という使命のもと、「100年先も一番に選ばれる会社へ、決断を」をクライアントや社会へのプロミス(約束)として定め、経営支援の専門家としてコンサルティングを行っている。

企業が先述の決断を行う時、その企業は事業承継のタイミングであることが多い。存続したくても、後継者が不在であれば引き継ぐことはできず、後継者がいたとしても、会社が承継できる状態でなければ、自社で承継、または他社に譲渡することは不可能である。

本稿では、事業承継のタイミングで事業再生を行い、事業を存続させるためのポイントを解説する。

事業承継期にある会社が承継を検討する際、①後継者が不在、②債務(借入金など)が多額で後継者に引き継げない、という2つが主に課題として挙げられる。①のポイントは別途紹介しているため、ここでは②のポイントを解説したい。

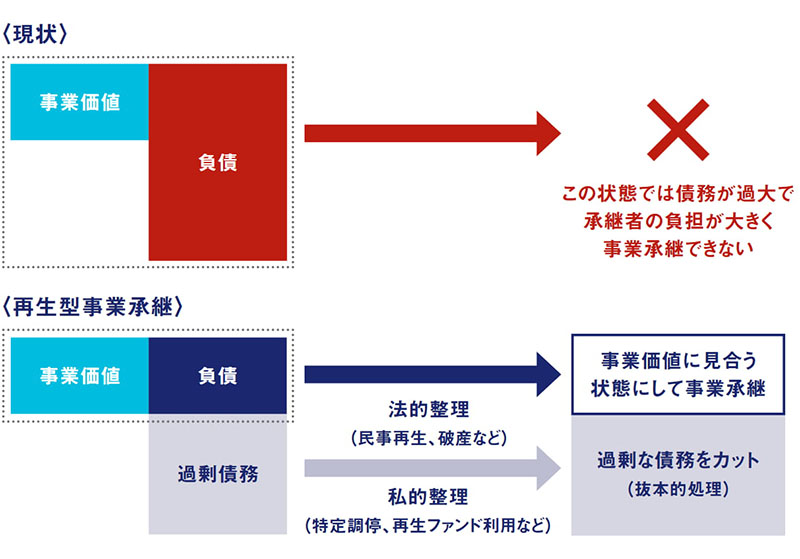

【図表】の「再生型事業承継」は、現状は負債が大きく後継者に事業を引き継げない財務状況にあるが、法的整理、もしくは私的整理を行うことで過剰な債務を削減し、抜本的な改善を図ることで事業を存続させる手段である。

【図表】事業承継期における事業再生の全体像

出所:中小企業再生型事業承継支援機構ホームページよりタナベコンサルティング作成

過剰債務の見直しにより後継者の負担を減らすことで、事業を引き継ぐことが可能となる。事業再生を図る上で、まずは事業への影響度を最低限に抑えるため、私的整理から検討するのが望ましい。本稿では、自助努力で事業再生を行うことを前提に概要を説明する。

「再生型事業承継」は、主に金融機関からの支援によって事業再生を図る手法である。主な選択肢として、次の5つが挙げられる。

❶ 金融機関に返済条件の緩和を依頼するリスケジュール

金融機関などと借入金における月々の元金返済部分を交渉し、当初の契約より条件を緩和(返済金額の減額や返済期間の猶予など)することで、資金繰りの安定を求める手法である。

借入金の削減や減免を行うものではないため、抜本的な財務体質の改善には至らないが、事業再生において最も一般的な手法だ。まずは、リスケジュールで自社の再建(資金繰り)が可能であるかどうかを見極める。1つの目安として、5~10年以内に実質債務超過が解消、かつ債務償還年数が10年以内の再建計画であることが望ましい。

❷ 資本性劣後ローンによる資本性借入金(DDS)

債権者が債務者に対して有する既存の貸付債権の返済順位を、他の貸付債権よりも劣後化させる手法である。債務者は債務を通常の貸付金から長期の貸付金へ組み換えられるため、金額の年間返済ペースを落とすことができる。

❸ 既存債務の株式化(DES)

金融機関や関連会社から現物出資、金銭出資を行うことで借入金を資本に転換する手法である。債務者である企業は株式を発行することで有利子負債を削減でき、負債の削減と自己資本の充実を図る。

また、債権者は貸付金を回収できない代わりに、債務者である企業の経営権を握る(株式取得)ことができる。

❹ 債権放棄

債権者が債務者に対して全ての債権、または一部の返済義務を免除する手法である。リスケジュールだけでは事業の再生が図りにくい企業が金融機関などに依頼する。事業内容や事業の今後の成長性などが取り組みのポイントとなる。

❺ 第二会社方式による実質的な債権放棄

過剰債務により財政状況が悪化した会社から、収益性の高い優良な事業だけを別会社(第二会社)へ分離して事業再生を図るとともに、不採算事業・過剰債務が残った旧会社を特別清算する手法である。

今後の事業継続に必要な機能のみを新会社に承継させる新設分割を行い、債務者自身は破産や特別清算などの法的整理手続きによって清算する手法と、不要な資産を新会社に承継させる手法がある。優良会社の株式は、債務者から第三者のスポンサーに譲渡され、その譲渡代金が債権者に対する弁済原資となる。

これらの手段は法的な手続きを行わず、債権者(主に金融機関)との交渉により債務を圧縮し、後継者に引き継ぎやすい財務体質に改善させる手法である。

次に、M&Aを活用した事業再生方式(スポンサー型事業再生・事業承継)について解説する。

スポンサー型事業再生・事業承継は、会社単独での収益改善が困難で、また後継者問題を抱えている企業など、現経営陣での企業存続が難しい企業が、スポンサー企業に事業を承継し事業再生と企業の存続を図る手法である。

メリットとして、①スポンサーが付くことで後継者問題を解決できる、②事業が存続可能となるため社員の雇用・取引先を失わずに経営できる、③スポンサーの知見を活用し、事業を改善できる、④経営責任を明確にできる、の4つが挙げられる。

デメリットとして、①通常のM&Aの関係者に加え債権者が加わる、②最適なスポンサーが見つかるかは不透明、③時間・資金・手間など多くのコストが発生する、などがあるため留意いただきたい。

債務が過剰で後継者に事業を引き継げない会社も、これまでに紹介した手法を活用することで、事業再生や事業承継を実現できる。企業・地域経済・金融機関などの利害関係者にとってもメリットがあり、社会的な意義も高い。

だが、手法ありきの事業再生・事業承継は得てして成功しない。現状を直視し、事業再生に向けたステップを正しく描くところからスタートすることが大切だ。

「会社は潰れるようにできている」が、「会社を潰してはならない」。今後、さまざまな社会課題が要因となり、社長業の担い手不足、事業承継における課題の増加が予測されるが、「100年先も一番に選ばれる会社」の実現に向け、本稿を事業存続の1つのツールとして参照いただきたい。

収益モデルを研究テーマに数多くの企業の業績構造を分析。その中から新しいビジネスモデルに即した収益構造のデザイン、確立を得意とする。多くの中堅企業・中小企業の財務戦略構築や推進、指導などに携わり、クライアントの立場に立った真摯な取り組みが高い評価を得ている。